Los hacedores de política experimentan tensiones al buscar objetivos que entran en conflicto. Desde el punto de vista macroeconómico, tener flujos de capitales abiertos y tipos de cambio fijos que favorezcan el comercio implica un sacrificio del uso de la política monetaria para satisfacer intereses de la agenda doméstica. Desde […]

Los hacedores de política experimentan tensiones al buscar objetivos que entran en conflicto. Desde el punto de vista macroeconómico, tener flujos de capitales abiertos y tipos de cambio fijos que favorezcan el comercio implica un sacrificio del uso de la política monetaria para satisfacer intereses de la agenda doméstica. Desde una perspectiva de política económica, el globalismo va en contra de Estados nacionales fuertes y democráticos que prioricen los intereses de sus ciudadanos. El proteccionismo y el aislacionismo se presentan como una alternativa al riesgo que implica una economía globalizada.

La guerra comercial entre Estados Unidos y China amenaza a la economía mundial con un juego en el que todos pierden. A su vez, es un síntoma de las profundas tensiones a las que están expuestos los hacedores de política y que surgen de la imposibilidad de resolver, simultáneamente, tres rompecabezas: el trilema macroeconómico, el trilema político y las tensiones nacionales entre un Estado grande y un mercado libre. La tesis de este artículo es que, al combinar los tres procesos, surge una contradicción fundamental y difícil de resolver entre la globalización y el nacionalismo.

Una primera fuente de tensiones: el trilema macroeconómico

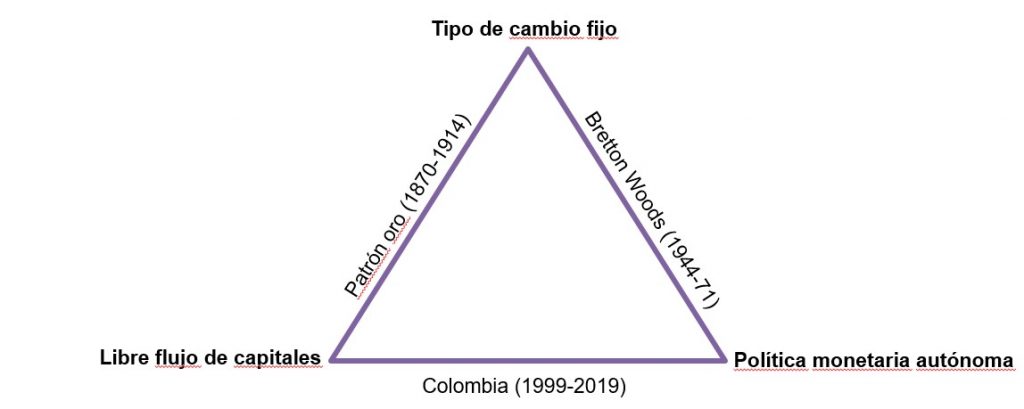

Un resultado esencial de la macroeconomía abierta es que los países no pueden mantener simultáneamente políticas monetarias independientes, tipos de cambio fijos y perfecta movilidad de capitales (figura 1). Este resultado, que se conoce como la «trinidad imposible», nos dice que los países pueden lograr a lo sumo dos de los tres objetivos (Obstfeld & Taylor, 1997 y 2017; Krugman, 1999). Si el Gobierno opta por tipos de cambio fijos y movilidad de capitales, renuncia a la política monetaria, como sucedió durante el patrón oro clásico (1880-1914). Si quisieran recuperar la política monetaria, los hacedores de política pueden cerrar la cuenta de capitales, como durante el periodo de Bretton Woods (1944-1971)[1].

Alternativamente, se pueden restaurar los tipos de cambio flexibles, como ocurre en el periodo actual en la mayoría de las economías desarrolladas y en Colombia desde la eliminación de la banda cambiaria el 25 de septiembre de 1999 (Villar, 1999)[2].

Figura 1. El trilema de la macroeconomía abierta

Fuente: construido a partir de Obstfeld y Taylor (1997), Krugman (1999), Aizenman, Chinn e Ito (2013).

Con la crisis asiática, que inició en Tailandia en 1997 y se contagió a otros países emergentes entre 1997 y 1998, el trilema reapareció de la mano intelectual de Alan Taylor, Paul Krugman y Maurice Obstfeld. Los ataques especulativos a las tasas de cambio fijo, producto de las expectativas de devaluación originadas por la entrada masiva de capitales de corto plazo que produjo una enorme liquidez en los mercados internos y un creciente déficit comercial por la revaluación real del tipo de cambio, llevó a la banca central tailandesa a defender su moneda, quemando reservas internacionales y subiendo la tasa de interés, con lo cual incubó una crisis gemela (bancaria y cambiaria) que terminó en una profunda recesión. Cuando las necesidades de empleo y estabilidad macroeconómica nacional chocaron con el régimen cambiario fijo, las autoridades económicas no tuvieron más alternativa que soltar el tipo de cambio y recuperar la política monetaria para enfrentar la crisis financiera y la recesión.

En su momento Keynes identificó otro problema fundamental. Los flujos de capital sin traba socavan no solo la estabilidad financiera, sino también el equilibrio macroeconómico. Algo similar rescataba Robert Solow, Premio Nobel de Economía en 1987, en su prólogo al libro de Kindlebereger Manias, panics and crashes (Kindleberger & Aliber, 2005). A ambos les preocupaba que los mercados financieros dieran pie a monedas excesivamente volátiles fruto de las habituales oleadas de euforia y pesimismo.

Los economistas y responsables políticos debatieron interminablemente durante las décadas de los ochenta y noventa si los valores de las divisas reflejaban situaciones económicas fundamentales o eran el resultado de distorsiones en sus mercados, como burbujas, expectativas miopes e irracionalidad. En 1978, James Tobin, Premio Nobel de Economía en 1981, puso el dedo en el problema central: el debate sobre el régimen cambiario elude y oculta el problema de base que es la excesiva movilidad del capital financiero privado. Señaló que la movilidad del capital financiero tenía consecuencias económicas internas graves y frecuentemente dolorosas, pero que regresar al control discrecional de los capitales, como en la época de Bretton Woods, no solo era ineficiente sino que, como lo había demostrado la experiencia de la posguerra, era imposible en la práctica distinguir entre transacciones «buenas» y «malas». La alternativa era, según su conocida frase: abrir las ventanas para que circule el aire pero poner mosquiteros, es decir, regular el flujo de capitales.

En el momento actual existe un consenso, especialmente en los países en vías de desarrollo, por las tasas de cambio flexibles con regulación en la cuenta de capitales como la opción second best[3]. Con la excepción de aquellos países que pertenecen a una región con una integración comercial profunda o un «área monetaria óptima»; la regla general preferible es la combinación macroeconómica señalada, pues es consistente con el acuerdo keynesiano y les permite a los países libremente perseguir políticas de pleno empleo y de libre mercado, utilizando su política monetaria.

Una segunda fuente de tensiones: el trilema de política económica

Más allá del trilema macroeconómico, aparece un problema de economía política que Rodrick (2011) caracteriza como un trilema político (figura 2). Los tres nodos del trilema serían la globalización, el Estado nación y la democracia. Si ante esta disyuntiva se quiere una verdadera integración económica internacional, una primera opción consiste en proteger al Estado nacional, sacrificando el proceso democrático. La alternativa es la constitución de un federalismo global en el que las fronteras políticas, económicas e incluso legales de los Estados comiencen a desdibujarse.

Figura 2. El trilema político

Fuente: Rodrik (2011).

Un caso más interesante de este trilema, y que en parte puede explicar fenómenos como el presidente Trump en Estados Unidos o el primer ministro Johnson en Reino Unido, es lo que sucede cuando se quiere preservar un Estado nacional. Entonces la disyuntiva se plantea entre la protección del proceso democrático, lo que Friedman llamó la «camisa de fuerza dorada», o la integración a la economía global, un federalismo global al estilo de Bretton Woods[4]. A la luz de la propuesta de Rodrick, las críticas de Johnson y Trump a los «globalistas» demuestran que el aislacionismo es su forma de proteger un Estado nacional fuerte a la vez que democrático. La guerra comercial de Estados Unidos con China, y su posición comercial endurecida frente a muchos otros socios comerciales, denota que ya el país comienza a pagar el precio de proteger al Estado nación democrático. La moneda de pago es la desarticulación de las redes comerciales globales: una desintegración económica.

Una tercera fuente de tensión: las dinámicas nacionales

El surgimiento de los «nuevos aislacionistas», por anacrónico que parezca, no carece de fundamento teórico. En primer lugar, Rodrick (2011), en línea con trabajos previos del politólogo James Cameron, encontró que hay una correlación positiva y significativa entre gasto público (como medida de tamaño del Estado) e integración económica con el exterior. Su explicación es que a mayor integración económica mayor es la exposición de la economía nacional a los avatares del mercado global, lo que exige ampliar la función del Estado como garante último del bienestar y asegurador ante choques externos.

En segunda instancia, a finales del siglo XX muchos economistas advirtieron que el crecimiento de las economías emergentes dinámicas suponía una amenaza para la prosperidad de las naciones avanzadas. Esta preocupación ganó respaldo intelectual con la publicación de un artículo de Paul Samuelson (2004), el sumo sacerdote del libre comercio, quien afirmó que, si China llegaba a triunfar en la producción de bienes que en ese momento importaba, la ventaja comparativa desaparecía y Estados Unidos perdería las ganancias del comercio internacional y los empleos.

Estos dos argumentos han sido esgrimidos una y otra vez por políticos de derecha (republicanos en Estados Unidos y tories en Reino Unido) para promover el proteccionismo. Por una parte, dado que un Estado cada vez más pequeño es deseable, hay que reducir la exposición de la economía nacional al riesgo global. Por otra parte, es necesario adelantar políticas proteccionistas antes de que los flujos del comercio global se reviertan y los beneficios obtenidos en el pasado se transformen en pérdidas.

En tercer lugar, desde los años setenta la distribución de los salarios en Estados Unidos y otras economías avanzadas se ha hecho progresivamente desigual. Gran parte de este aumento en la desigualdad salarial está relacionado con la «prima de educación» entre trabajadores calificados y la mayoría de los trabajadores sin educación universitaria y posgraduados. Muchos observadores atribuyeron esta inequidad al comercio Norte-Sur, pues ahora los países de industrialización tardía no exportan bienes primarios, sino productos manufacturados a las naciones de altos salarios con mayor capital humano. Aunque la respuesta parece ser, por el contrario, que el factor que explica la brecha son las nuevas tecnologías de producción y no el comercio internacional, el proteccionismo y el aislacionismo para proteger a los trabajadores parecen ser argumentos políticos de muy fácil venta (Krugman, Obstfeld & Melitz 2016).

Como la globalización no puede resolver estos problemas sin instituciones internacionales consensuadas, el multilateralismo de la Organización Mundial del Comercio se derrumba y ese vacío institucional global se resuelve con el nacionalismo, que da como resultado la ansiedad por la hegemonía total o un arreglo multipolar liderado por las grandes potencias, lo cual genera un escenario de enorme incertidumbre económica y geopolítica internacional en el amanecer del siglo XXI.

Referencias

Aizenman, J., Chinn, M. D. & Ito, H. (2013). The «Impossible trinity» hypothesis in an era of global imbalances: Measurement and testing. Review of International Economics, 21(3), 447-458. DOI:10.1111/roie.12047

Eichengreen, B. (2008). Globalizing capital: A history of the international monetary system. Princeton: Princeton University Press.

Forero Laverde, G. (2019). Stock market co-movement, domestic economic policy, and the macroeconomic trilemma: The case of the UK (1922-2016). Financial History Review, 1-26. DOI: 10.1017/S096856501900009X

Friedman, T. (1999). The lexus and the olive tree. Nueva York: Farrar, Straus and Giroux.

Kindleberger, C. P. & Aliber, R. (2005). Manias, panics, and crashes: A history of financial crises. Hoboken, Nueva Jersey: John Wiley & Sons, Inc.

Krugman, P. (1999). De vuelta a la economía de la gran depresión. Bogotá: Editorial Norma

Krugman, P. Melitz, M. & Obstfeld, M. (2016). Economía internacional. Teoría y política. Madrid: Editorial Pearson.

Mitchener, K. J. & Wandschneider, K. (2015). Capital controls and recovery from the financial crisis of the 1930s. Journal of International Economics, 95(2), 188-201. DOI: http://dx.doi.org/10.1016/j.jinteco.2014.11.011

Obstfeld, M. & Taylor, A. M. (1997). The great depression as a watershed: International capital mobility over the long run. NBER Working Papers(5960). Cambridge: National Bureau of Economic Research. DOI: 10.3386/w5960

Obstfeld, M. & Taylor, A. M. (2017). International monetary relations: Taking finance seriously. Journal of Economic Perspectives, 31(3), 3-28. DOI: 10.1257/jep.31.3.3

Rodrick, D. (2011). Las paradojas de la globalización. Democracia y el futuro de la economía mundial. Barcelona: Antoni Bosch.

Samuelson, P. (2004). Where Ricardo and Mill rebut and confirm arguments of mainstream economists supporting globalization. Journal of Economic Perspectives, 18(3), 135-146.

Tobin, J. (1978). A proposal for monetary reform. Eastern Economic Journal, 4(3-4), 153-159.

Villar, L. (1999). Política cambiaria en un proceso de ajuste ordenado. Revista del Banco de la República, LXXII(864), 1-14. Recuperado de https://www.banrep.gov.co/sites/default/files/publicaciones/archivos/politcambi.pdf

[1] Esto fue lo que sucedió con el fin de la Primera Guerra Mundial. La comisión Cunliffe (1919) recomendó que el Gobierno británico retornara cuanto antes al patrón oro, a la paridad anterior a la guerra. Sin embargo, el mantener la paridad libra-oro implicaba que la tasa de interés se ajustara automáticamente ante los movimientos internacionales de capitales. Entradas excesivas de capital causaban que la tasa de interés cayera, lo que abarataba el crédito y fomentaba el crecimiento económico. Salidas masivas de capitales hacían que la tasa de interés aumentara, lo que ralentizaba la actividad económica y causaba desempleo. El comportamiento procíclico de la tasa de interés iba en contra de las necesidades de los nuevos grupos de presión (sindicatos de empleados, miembros de los nacientes partidos laboristas), que demandaban que la política económica se utilizara para garantizar la agenda doméstica. Así, en 1931 el experimento del patrón oro del periodo entre guerras fracasa en Reino Unido y Bretton Woods inicia justo antes del fin de la Segunda Guerra mundial (Eichengreen, 2008; Mitchener & Wandschneider, 2015; Forero Laverde, 2019).

[2] El caso de la zona euro es interesante. Mientras que en el interior enfrentan una posición de sacrificio de la política monetaria autónoma como el del patrón oro clásico, hacia afuera se trata de un sistema de tipo de cambio flotante y cuentas de capitales abiertas como el de otras economías desarrolladas. El no querer sacrificar su autonomía monetaria fue uno de los argumentos por los que Reino Unido no entró en la zona euro.

[3] En Colombia el control de capitales ha sido una política de estabilización más que una constante de la realidad económica.

[4] «A medida que un país se pone la camisa de fuerza de oro tienden a suceder dos cosas: la economía crece y la política se encoje (…) la camisa de fuerza de oro reduce las opciones políticas y económicas de quienes están en el poder hasta a llegar a parámetros relativamente estrechos.» (Friedman, 1999, p. 87).

Germán Forero Laverde

Director Escuela de Finanzas y Negocios Internacionales

Facultad de Finanzas, Gobierno y Relaciones Internacionales

german.forerol@uexternado.edu.co

Luis Armando Blanco

Docente investigador

Facultad de Finanzas, Gobierno y Relaciones Internacionales

luis.blanco@uexternado.edu.co